Lượng tiền mặt trong lưu thông vẫn cao

Công bằng mà nói, so với thời điểm 2006, hiện phương thức thanh toán không dùng tiền mặt (TTKDTM) đã có những bước chuyển rõ rệt. Đó là những thành quả ban đầu của ngành Ngân hàng và các bộ ngành liên quan trong nỗ lực triển khai Đề án TTKDTM giai đoạn 2006 - 2010 và định hướng đến năm 2020 (được Thủ tướng Chính phủ phê duyệt theo Quyết định số 291/2006/QĐ-TTg).

“Trước đây chúng ta thường nói là đồng tiền được thanh toán rộng khắp và không giới hạn, nhưng đến nay câu nói này không còn phù hợp nữa. TTKDTM đang được đẩy mạnh...” - ông Nguyễn Chí Thành – Cục trưởng Cục Phát hành kho quỹ (NHNN) khẳng định.

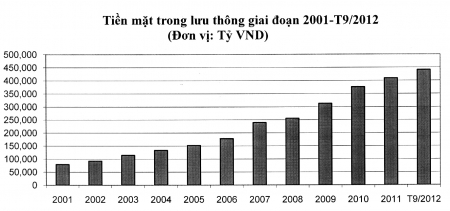

Tuy nhiên, cũng phải thừa nhận những gì chúng ta đã đạt được chưa như kỳ vọng. Số liệu của Cục Phát hành kho quỹ cho thấy, tiền mặt trong lưu thông vẫn tăng nhanh cả về giá trị, số lượng: Từ năm 2005 - 2010 tăng 2,2 lần về giá trị và tăng gần 2 lần về số lượng. Năm 2010, tỷ trọng tiền mặt/GDP của Việt Nam ở mức 17%, tuy thấp hơn Nhật Bản (18%) nhưng lại cao hơn một số nước trong khu vực như, Singapore (8,4%), Thái Lan (11,5%), Ấn Độ (12,8%).

Ông Nguyễn Chí Thành cho biết, khi kinh tế phát triển, công cụ hỗ trợ TTKDTM được trang bị hiện đại thì sẽ hạn chế được tiền mặt. Song điều này không phải lúc nào cũng đúng, ví dụ tỷ trọng tiền mặt/GDP của Nhật Bản vẫn ở mức cao là do đất nước hay phải đối mặt với thiên tai. Khi thiên tai xảy ra thì hệ thống điện, công nghệ TTKDTM bị hư hỏng nên người Nhật Bản vẫn sử dụng thanh toán tiền mặt.

Theo ông Nguyễn Ngọc Thắng – Phó giám đốc NHNN chi nhánh TP. Hồ Chí Minh, mặc dù công tác TTKDTM đã được đẩy mạnh, nhiều phương tiện thanh toán được ra đời như chi trả lương qua tài khoản, sử dụng thẻ thanh toán qua ATM, POS… nhưng thói quen của đại bộ phận dân cư vẫn là thanh toán bằng tiền mặt. Tại TP. Hồ Chí Minh, tính từ năm 2004 đến năm 2011 doanh số thu chi tiền mặt tăng 756% (trong đó doanh số thu tăng 345%, doanh số chi tiền mặt tăng 411%), tốc độ luân chuyển tiền mặt liên tục tăng cao.

Bên cạnh đó, trong 10 năm qua (2001 đến 2011), chúng ta cũng chứng kiến sự gia tăng của lạm phát, tốc độ tăng lạm phát từ 2001 đến 2011 lên đến mức trên 102%, làm gia tăng khối lượng tiền mặt trong lưu thông. Với một khối lượng tiền mặt vẫn tiếp tục gia tăng hàng năm sẽ gây ra những khó khăn nhất định trong công tác quản lý tiền mặt, từ khâu phát hành tiền mới đến khâu phân phối (vận chuyển, bảo quản), đáp ứng nhu cầu thanh toán bằng tiền mặt trong nền kinh tế, đến khâu kiểm, đếm, thu hồi tiền rách nát.

Với vai trò là cơ quan quản lý, NHNN thực hiện tất cả các công việc trong vòng đời của đồng tiền (thiết kế - tổ chức in - phát hành - thu hồi - kiểm đếm - phân loại - vận chuyển - bảo quản - tiêu hủy tiền). Việc này đã, đang là áp lực đối với NHNN khi khối lượng tiền mặt phải giao nhận, bảo quản, vận chuyển, kiểm đếm, phân loại ngày càng lớn. Hệ thống kho tiền NHNN trở nên chật hẹp, xuống cấp, bất cập với ứng dụng cơ giới hóa; trang thiết bị lạc hậu, chủ yếu vẫn sử dụng lao động thủ công trong bốc xếp, kiểm đếm, đóng gói, phân loại tiền.

Theo các chuyên gia trong trong ngành Ngân hàng, nguyên nhân dẫn tới khối lượng tiền mặt trong lưu thông ở Việt Nam vẫn ở mức cao là tiền mặt trong lưu thông tăng theo quy mô của nền kinh tế, tốc độ lạm phát; TTKDTM chưa phát triển mạnh, việc quản lý tiền mặt còn theo mô hình cũ…

Tìm cách khống chế thanh toán bằng tiền mặt

Theo ông Nguyễn Ngọc Thắng, công tác phát hành, kho quỹ cần phải tiếp tục được nghiên cứu, không ngừng hoàn thiện để đáp ứng yêu cầu ngày càng cao của nền kinh tế, đặc biệt là chú trọng hiện đại hóa công tác phát hành kho quỹ.

Thực tế hiện nay NHNN phát hành tiền qua các TCTD, Kho bạc Nhà nước. TCTD không có nhiệm vụ phát hành tiền mà chỉ là “cánh tay nối dài” của NHNN phát hành tiền vào lưu thông. Tuy nhiên, trong các chính sách chăm sóc khách hàng, TCTD thường đặt trọng tâm vào kết quả kinh doanh, nên việc đảm bảo cơ cấu tiền khi chi cho khách hàng chưa được quan tâm đúng mức. Đa phần khách hàng chỉ muốn nhận tiền có mệnh giá lớn, 100 nghìn đồng trở lên. Các loại tiền mệnh giá nhỏ đa số được đưa vào lưu thông qua một số ngân hàng có quan hệ giao dịch với các trung tâm thương mại.

Nguồn: Viện Chiến lược ngân hàng

Chính vì thế, cần phải đổi mới cơ chế phát hành, điều hòa tiền mặt và phương thức quản lý kho quỹ. Ông Nguyễn Chí Thành cho rằng, xu hướng chung hiện nay là NHTW tập trung chức năng quản lý, kiểm tra, giám sát. NHTW chỉ tham gia ở mức hợp lý (tối thiểu) vào những lĩnh vực kiểm đếm, phân loại tiền nhằm giám sát chất lượng đồng tiền, đẩy nhanh tốc độ lưu thông, đảm bảo tính liên tục, ổn định, hiệu quả của lưu thông tiền tệ. Dịch vụ kiểm đếm, phân loại tiền chủ yếu sẽ do các TCTD, tổ chức kinh tế cung cấp theo nguyên tắc kinh tế thị trường.

Ông Nguyễn Ngọc Thắng đề xuất: “Để tiếp tục đẩy mạnh công tác TTKDTM, nên quy định khống chế mức thanh toán bằng tiền mặt áp dụng cho tất cả các tổ chức, cá nhân khi giao dịch tiền mặt qua NHNN, TCTD hoặc Kho bạc Nhà nước (hiện nay chỉ áp dụng đối với DN, tổ chức kinh tế, đơn vị giao dịch tiền mặt qua Kho bạc Nhà nước). Nếu thực hiện được việc này, sẽ giảm thiểu khối lượng tiền mặt trong lưu thông và dần dần giảm khối lượng tiền mặt phát hành hàng năm. Tiến tới giảm chi phí in, đúc, phát hành tiền...”.

Theo các chuyên gia, cần xây dựng quy định về tỷ lệ cơ cấu tiền đưa vào lưu thông phù hợp với kế hoạch phát hành của NHNN theo từng loại tiền và nhu cầu thanh toán trong xã hội. Đảm bảo hài hòa giữa các loại tiền trong lưu thông, hạn chế được tình trạng thừa hoặc thiếu loại tiền. Đảm bảo in, đúc, dự trữ phù hợp với khối lượng tiền phát hành vào lưu thông, chú trọng đến loại tiền phục vụ cho nhu cầu ATM…

|

Bà Cao Thị Hạnh – Phó trưởng Ban Tài chính – Kế toán Agribank: Cần chính sách khuyến khích TTKDTM Hiện nay Agribank có trên 2.100 máy ATM, trang bị tại tất cả các chi nhánh trong toàn hệ thống; tổng số thẻ đã phát hành đạt con số 10 triệu gồm nhiều loại thẻ, như: thẻ ghi nợ nội địa, thẻ ghi nợ quốc tế, thẻ tín dụng quốc tế, thẻ liên kết Agribank, thẻ liên kết sinh viên. Hoạt động của mảng dịch vụ ATM đã mang lại những hiệu quả nhất định trong việc triển khai các sản phẩm, dịch vụ ngân hàng hiện đại, đóng góp cho công tác huy động vốn, quảng bá thương hiệu... mang lại những lợi ích cho cả ngân hàng, khách hàng và cả xã hội nói chung. Tuy nhiên, việc trả lương qua tài khoản, cũng có những hạn chế nhất định như: thu nhập của người lao động làm công ăn lương trong doanh nghiệp và người hưởng lương ngân sách còn thấp, người dân vẫn có thói quen thích giữ tiền mặt ở nhà để chủ động chi tiêu. Do đó, vào các kỳ trả lương, chi bảo hiểm xã hội khách hàng rút tiền từ máy ATM tăng đột biến, có máy ATM buổi sáng vừa tiếp quỹ, buổi chiều đã hết tiền. Mặc dù Chính phủ và NHNN đã ban hành các Nghị định và Thông tư nhằm đẩy mạnh TTKDTM nhưng các phương tiện TTKDTM ở nước ta chưa phát triển rộng, cơ sở vật chất, công nghệ thanh toán còn hạn chế, chưa đáp ứng kịp thời nhu cầu, quyền lợi của khách hàng. Vì vậy, Nhà nước cần có các chính sách phát triển và khuyến khích sử dụng phương thức TTKDTM. |

Theo Đức Nghiêm

Thời báo ngân hàng

http://cafef.vn/tai-chinh-ngan-hang/han-che-dung-tien-mat-loi-doi-duong-20121214101914361ca34.chn

| Thời gian | |||||

|---|---|---|---|---|---|

| Sydney | Tokyo | Hà Nội | HongKong | LonDon | NewYork |

| Prices By NTGOLD | ||

|---|---|---|

| We Sell | We Buy | |

| 37.5g ABC Luong Bar | ||

| 9,533.30 | 8,533.30 | |

| 1oz ABC Bullion Cast Bar | ||

| 7,955.30 | 7,078.30 | |

| 100g ABC Bullion Bar | ||

| 25,325.30 | 22,460.30 | |

| 1kg ABC Bullion Silver | ||

| 5,022.80 | 3,542.80 | |

Powered by: Ngoc Thanh NTGold

- Đang online: 91

- Truy cập hôm nay: 1279

- Lượt truy cập: 10746838